この記事では財務分析のやり方を解説します。

\ DX推進のお悩みお気軽にご相談ください /

目次

この記事を読んだ人がよくダウンロードしている資料

財務分析とは

財務分析とは、その名の通り財務の視点から経営状況などを把握していく分析のことを指します。

財務健全性や収益性、キャッシュフローなどの数値データをもとに、企業の財務状態を分析します。

この財務分析を行ううえでは財務諸表と呼ばれる書類が重要となります。

財務諸表とは

財務諸表とは、利害関係者に企業の経営状態や財務状況を公表することを目的として、金融商品取引法で上場企業に作成が義務付けられている書類です。

財務諸表は、主に5つの書類で構成されているのですが、その中でも貸借対照表(以下「BS」)、損益計算書(以下「PL」)、キャッシュ・フロー計算書(以下「CF」)が重要です。

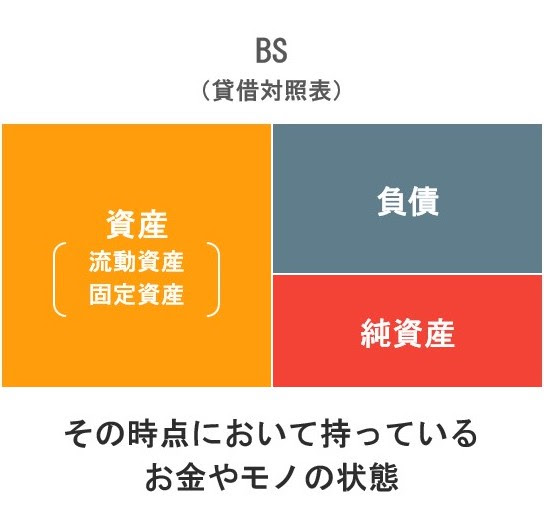

貸借対照表(BS)

貸借対照表は、企業の財政状態を示す財務諸表の一つです。「Balance Sheet(BS)」とも呼ばれます。

貸借対照表は、企業が特定の時点で保有する資産、負債、純資産を一覧にしたものであり、左側には資産が、右側には負債と純資産が載っています。

資産は企業が所有する財産、負債は返済義務のある借金や債務、純資産は資産から負債を差し引いた残りの部分を指します。

貸借対照表は、企業の財務健全性や経営リスクを評価するために重要な財務諸表です。

損益計算書(PL)

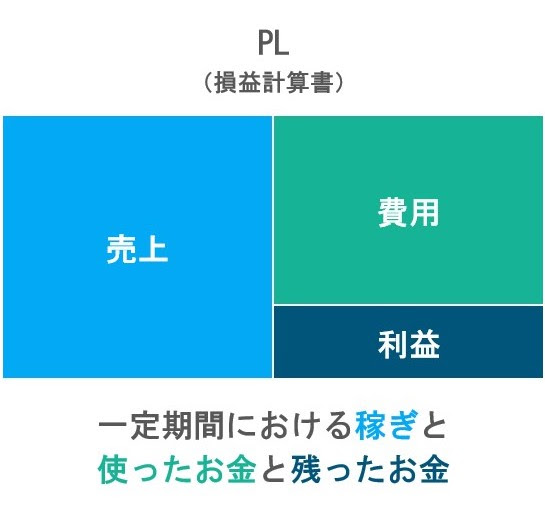

損益計算書とは、企業の一定期間における経営成績を示す財務諸表の一つです。英語では「Profit and Loss Statement(PL)」とも呼ばれます。

損益計算書は、収益、費用、利益の3つの要素で構成されており、企業がどれだけの収益を上げ、どれだけの費用をかけ、最終的にどれだけの利益を得たかを明らかにします。

これにより、企業の収益力や経営効率を評価することができます。

キャッシュフロー計算書(CF)

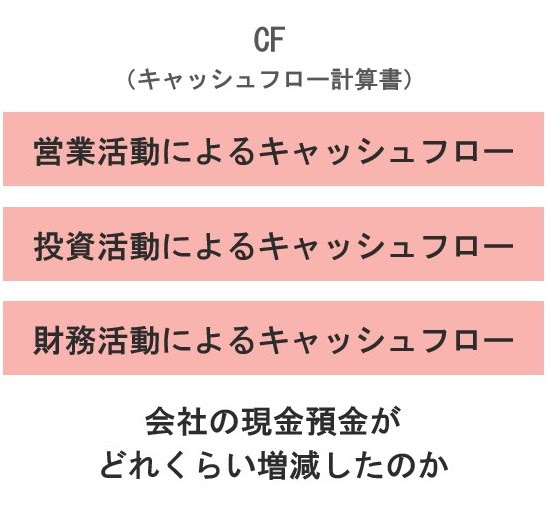

キャッシュフロー計算書とは、企業の一定期間における現金の流れを示す財務諸表の一つです。英語では「Cash Flow Statement(CF)」と呼ばれます。

このキャッシュフロー計算書では、営業活動、投資活動、財務活動の3つの区分に分けて現金の出入りを記録します。

営業活動によるキャッシュフローは本業からの現金収支、投資活動によるキャッシュフローは資産の購入や売却による現金収支、財務活動によるキャッシュフローは借入や返済などの資金調達に関する現金収支を示します。

これにより、企業の資金繰りや財務健全性を評価することができます。

財務分析の5つの分析手法と指標

上記に挙げたような財務諸表から得られる数値をもとに分析を行うのが財務分析です。ここからは財務分析で特によく用いられる5つの手法について解説します。

収益性分析

収益性分析では以下のような指標をもとに、企業が投下した資本に対してどれだけの利益を得ているかを分析します。

- 売上高総利益率 = 売上総利益 ÷ 売上高

売上高に対する売上総利益(粗利)の割合 - ROA(総資産利益率) = 当期純利益 ÷ 総資産

総資産に対する利益の割合

安全性分析

安全性分析では以下のような指標をもとに、企業の支払能力や借入のリスクなどを評価します。

- 流動比率 = 流動資産 ÷ 流動負債

短期的な安定性を測る指標 - 当座比率 = 当座資産 ÷ 流動負債

流動比率と同様、短期的な安定性を測る指標 - 固定比率 = 固定資産 ÷ 純資産

長期的な安定性を測る指標 - 自己資本比率 = 純資産 ÷ 総資本

総資本における自己資本の占める割合

効率性分析

活動性分析では以下のような指標をもとに、企業が資産をどれだけ効率的に運用しているかを評価します。

- 総資産回転率 = 売上高 ÷ 総資産

総資産がどれくらい効率的に売上高を生み出しているかを測る指標

生産性分析

生産性分析では以下のような指標をもとに、企業が資源を効率的に活用しているかどうかを評価します。

- 資本生産性 = 営業利益 ÷ 投資資本額

投下した資本に対する売上高の割合を示し、資本の効率的な利用を評価する指標

成長性分析

成長性分析では以下のような指標をもとに、企業の将来の成長見通しを評価します。

- 売上高成長率 = (今期売上高 – 前期売上高) ÷ 前期売上高

売上高の成長率を示し、企業の成長性を評価する指標 - 利益成長率 = (今期利益 – 前期利益) ÷ 前期利益

利益の成長率を示し、企業の収益性の成長を評価する指標

財務分析のポイント

事業別や店舗別などに分解して分析する

財務分析の大きな目的は今後の売上や利益を上げるための課題を発見し、戦略や戦術に繋げていくことです。そのためには企業全体の指標の分析だけでは足りない場合が多いです。

業態によっても異なりますが、一般的には事業別や店舗別などのセグメントごとに分解して分析することが必要となってきます。例えば、弊社クライアントかつ弊社もFC加盟をしている美容室チェーンでは、各店舗ごとにPLを作成し、店舗ごとの売上や利益の推移を比較分析することで、コスト改善や売上増加に向けた施策へと繋げています。

課題に合わせて分析を行う

代表的な分析手法と指標について解説しましたが、実際に財務分析を行う際には企業の課題や現状に合わせて必要なデータを見極め、分析に取り組む必要があります。

そこで次の段落ではこれらのポイントを踏まえた実践的な財務分析の取り組み方を弊社クライアントの事例をもとに解説していきます。

財務分析の事例

ここからは弊社クライアントであるアパレル企業の事例をもとに財務分析の取り組み方を解説していきます。

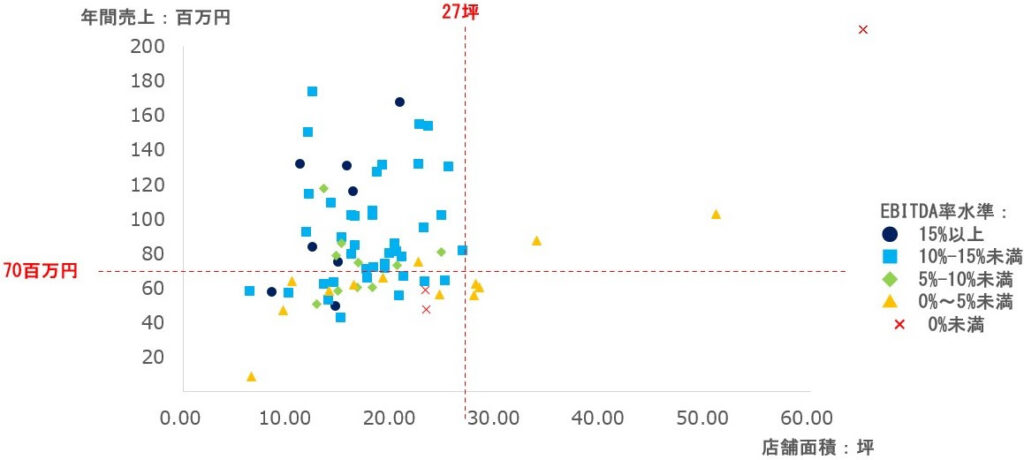

次のグラフは、各店舗をプロットしたものになります。

全国出店アパレル企業における各店舗のEBITDA率別の店舗面積と年間売上の関係

店舗展開している企業にとって、売上を上げるうえで特に重要なことは「出店戦略」です。どのような立地に出店すべきなのか、出店戦略を立てることはとても重要です。その出店戦略を考える上で、上記のグラフが役立ちます。

点の色はEBITDA率が高いほど青色、低いと黄色~赤にしています。

EBITDAとは、営業利益に、実際にはキャッシュとして出ていっていない減価償却費などを加算した利益のことです。EBITDAが高い方が、しっかりと利益が出ている店舗といえます。

横軸は店舗の面積、縦軸は店舗の年間売上です。

分析にもとづく戦略の立案

ここで出した戦略案としては、以下の通りです。

戦略①

27坪以上の売場面積となる店舗は収益性が悪くなる

⇒ 今後出店する際は27坪以下にする

戦略②

年間売上が7,000万円を下回ると収益性が悪くなる確率が上がる

⇒ 年商7,000万円を超える立地へ出店する

まず、戦略①の「坪数」については、今後27坪以下に抑えればすみます。

では、戦略②の年商7,000万円を超えるためにはどうすれば良いでしょうか。その際に行った分析が次のグラフになります。

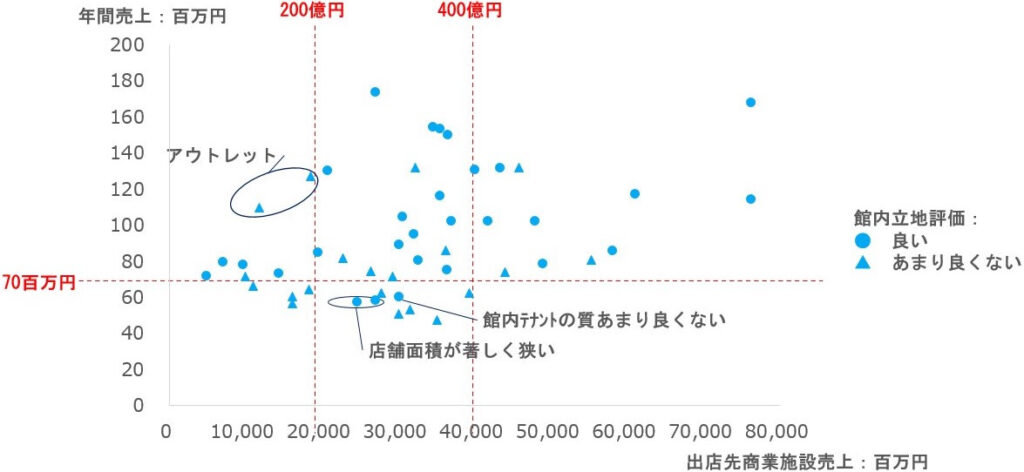

全国出店アパレル企業における各店舗の出店先商業施設の売上および館内立地と年間売上の関係

同社の出店方法としては、路面店ではなく、「イオン」や「ららぽーと」など、商業施設に出店する戦略を取っています。一つ一つの点は既存の店舗であり、縦軸は先ほどと同様、店舗の年間売上となります。

横軸は、店舗が出店している商業施設全体の売上になります。そして点の〇か△かは、商業施設内での立地の良し悪しを表しています。

商業施設に出店している場合、その商業施設自体の集客力が売上のベースをつくります。従って、同社の場合、利益が出る可能性の高くなる年間売上が7,000万円以上となる商業施設を選定することが重要となるのです。

そしてここで更に出した戦略案は、以下の通りです。

戦略③

年間400億円以上の売上となる商業施設に出店すれば館内立地が悪くても7,000万円を超える

⇒ 年間400億円以上の商業施設を第一優先出店先とする

戦略④

年間200億円未満の商業施設はアウトレットを除いて7,000万円を大きく超える店舗はない

⇒ 年間200億円未満の商業施設へは出店しない(アウトレット除く)

戦略⑤

年間200億円~400億円の商業施設では一部を除き館内立地が良くないと7,000万円超えづらくなる

⇒ 年間200億円~400億円の商業施設は第二優先(ただし館内立地が良いところ限定) です。

このように財務諸表(中でもPL)をベースに、坪数や商業施設のデータといった他データとも組み合わせながら分析することで、利益を出すための戦略案を導いていくことが出来ます。

この記事を読んでいる方におすすめ

動画講座『データ力+経営思考でさらにビジネスを成長させる』

オンライン動画学習プラットフォームUdemyにて、企業経営に必要な考え方や分析方法を実践的に学べる動画講座『【経営力を味方につける】データ力+経営思考でさらにビジネスを成長させる』を提供しています。一般的な教材などによくある思考法ではなく、実際に企業経営していく為に必要な考え方や分析方法などを、実在する企業情報を用いて弊社代表の齋藤が分かりやすく解説します。

>Udemyで『【経営力を味方につける】データ力+経営思考でさらにビジネスを成長させる』を見る

書籍『会社の問題発見、課題設定、問題解決』

会社経営者必読!あなたにとって、経営における問題とはなんですか?

「問題」を抱える人たちは、なんらか現状とは異なる、理想の姿を持っているのではないでしょうか。何かしら理想の姿を持っていて、それと現実にギャップがあるからこそ「問題がある」と感じるのでしょう。本書は、異なる専門性を持った二人の筆者が、その理想の将来像(ビジョン)の提示と、それを実現するためのデータ分析や計画策定の両方を徹底解説します。

>Amazonで『会社の問題発見、課題設定、問題解決』を見る

\ 無料公開!今すぐにできる経営分析のやり方 /