企業が売上を上げるうえで、営業活動は重要な役割を果たします。その営業活動を効率的に行うためには、勘や経験だけに頼らず精度の高い戦略を立てることが重要です。

そこでこの記事では、弊社クライアントの事例をもとに、データ分析にもとづいた精度の高い営業戦略の立て方を解説します。

目次

この記事を読んでいる方におすすめ

顧客分析による立案事例

まずは、生活雑貨メーカーD社における立案事例を解説します。

生活雑貨メーカーD社は、ディスカウントストアやドラッグストア、スーパーやコンビニ等へ自社商品を卸販売している企業です。

図表1のように、年々売上が減少しまっている中、依頼を受け、データ分析しました。

図表1 D社の業績推移

図表1の左側は売上推移で、毎年平均8.2%減少で推移していることが分かります。右側のグラフは売上を売上数量と商品単価に分解してそれぞれの推移を表しており、商品単価については若干増加している一方で、売上数量が年々減少していることが分かります。D社は卸先への販売数量が減少したことにより、売上を大きく落としていることが分かります。

D社の事例では売上減少要因について様々な分析を行いましたが、この記事では特に「顧客(取引先)軸」でのデータ分析によって営業戦略を立案した手順を解説します。

データ分析で売上減少の原因を見つける

さて、D社についてデータ分析を深掘りしていきましょう。

図表2を見ると、ディスカウントストア(家電量販店含む)と31期からスタートした直営店を除いて売上減少しています。

図表2 D社の取引先の業態別の売上推移

また、33期と34期を比較すると、ディスカウントストアと直営店も含めて、全業態で売上減少していることが分かりました。取引先の業態別で多少のバラつきはありますが、どこかの業態に偏って問題がある、というよりかは、D社全体として競争力が落ち込んできている、ということが言えそうです。

ちなみに、図表2の取引先の業態の区分については、D社内での区分方法になるので、皆さんの会社で分析する際には、自社で区分している方法で構いません。

市場環境と照らし合わせる

更に詳細分析をしていく前に、市場環境を見てみましょう。

売上推移を分析する際、減少している場合も増加している場合においても、市場の成長性と比較して自社売上の成長率が高いかのか低いのかといった視点が必要です。

- 自社の売上成長性よりも市場成長性の方が高い

→競合他社にシェアを奪われている可能性あり - 自社の売上成長性と市場の成長性が同程度

→市場の成長に伴い自社も成長 - 自社の売上成長性の方が市場成長性よりも高い

→競合他社のシェアを奪えている可能性あり

従って、自社が展開している商品やサービスの市場規模の推移を調べることもとても重要です。推移までは分からなくても現時点の大体の市場規模が分かるだけで、自社が現時点でどの程度のシェアを獲得できているのかが分かります。それだけでも今後の成長余地などのイメージが付くでしょう。

D社が展開している生活雑貨商品の市場規模の推移を見ると(図表3)、ほぼ横ばいであることが分かりました。

図表3 D社が展開している生活雑貨商品の市場規模推移

D社の売上は大きく減少傾向で推移しているため、D社の競争力が相対的に落ちていることが分かります。

ちなみに市場規模の調査方法ですが、各業界団体や調査会社が市場レポートを作成していることが多いので、そちらを確認するのが最も多い手法です。もちろん調査方法を確認する必要はありますが、その情報を販売することを事業として展開しているため、蓋然性は高い情報と言えます。

もう一つの方法として、総務省統計局が、一世帯当たりの年間支出額を様々な品目で出しております。それに同じく総務省統計局が出している世帯数を掛け合わせることでも算出できます。業界の市場レポートの数値と総務省統計局からの算出数値の両方を確認できる品目であればぜひ両方とも調査してみてください。

さて、D社ですが、市場規模推移と比較して大きく売上減少しており、それを取引先の業態別に比較した際に(図表2)、全業態において減少している傾向となっていました。

別視点での顧客分析

従って、顧客(取引先)軸において、また別の視点でデータ分析してみたのが図表4になります。

図表4 D社の取引先の売上傾向別の取引数と売上推移

取引先の売上傾向に応じて4つの分類に分け、それら分類ごとの取引先数(左グラフ)と売上(右グラフ)の推移を分析したのが図表4になります。

4つの分類ですが、

- 新規・復活:新たに取引が始まった、あるいは前年には取引がなく当期再度取引が始まった取引先

- 既存売上減少:前期よりも当期の売上が減少した取引先

- 既存売上増加:前期よりも当期の売上が増加した取引先

- 流出:前年に取引があったが、当期に取引がなくなった取引先

となります。

根本的な原因は”ロイヤリティの高い顧客との取引数”

図表4により、D社の根本的な問題が把握されました。その特徴が特に34期に表れているので34期について説明すると、

- 既存売上増加となる取引先や新規・復活の取引先が前期(33期)と比較して増加している一方で、既存売上減少となる取引先は減少している(左グラフ)

- 既存売上増加となる取引先の売上高は前期と比較して減少している一方で、既存売上減少となる取引先の売上高は増加している(右グラフ)

- 新規・復活している取引先や流出している取引先の売上は

- 既存の取引先と比較すると数%程度と微小(右グラフ)

となっています。

売上のほとんどを既存の取引先で構成されています。そして、既存売上増加となる取引先数が増加している一方で占める売上が減少している、その反対に既存売上減少となる取引先数が減少している一方で占める売上が増加しているということは、売上構成比の高い上位の取引先数が大きく減少してしまっている、と言うことです。

ロイヤリティの高い顧客との取引が薄くなってしまっていることが、D社の根本的な問題となります。

新規顧客も含めて売上増加している取引先数は多くなっていますが、取引金額が小さく、ロイヤリティの高い上位の取引先の売上減少をカバーするには至っておらず、結果として大きく売上減少し続けているのが、D社の現状なのです。

D社に必要なのは”本部商談のできる営業人材”と”有力な顧客へのアプローチ”

その現況を別の視点でデータ分析して検証したのが図表5になります。

図表5 取引先の取引金額順位別の売上構成比の推移

図表4で確認できた通り、D社は34期においては2,500社程度との取引があることが分かりました。しかし、図表5を見ると、34期においては上位10社で売上全体の30%を占め、上位100社で72%を占めています。

D社においては、この上位の顧客との取引が大きく減少してしまっていることが売上減少の一番の原因であり、再度上位の顧客との取引を増加させていけるかどうかが、売上減少を止め、再度成長するために必要なポイントであると言えるでしょう。

このような上位顧客の売上減少を引き起こしてしまっていた要因として、「有力な顧客との本部商談が出来ていない」「要件を満たす営業人材の不足」といった営業カバレッジの不足、提案力の不足がD社に内在していました。

そこで、本部商談のできる営業人材を確保し、トップダウン含めて有力な顧客に対してアプローチをかけていくことで、売上増加を目指すことに決めました。

商品分析による立案事例

次に、出版社B社における戦略の立案事例を解説します。

立案の流れを解説する前に、まずは出版業界の一般的なサプライチェーンを始めにご説明します。

出版社によっては直接書店へ販売している企業もありますが、多くの企業が下の図表6のように、取次を介して書店へ販売しています。

図表6 出版業界の一般的なサプライチェーン

また、返品自由なのも一つの特徴でしょう。他の業態でも買い取ってはもらえるものの返品自由なビジネスモデルはありますが、出版業界はその代表的な業態になるかと思います。従って、新刊を出した際には、初版部数を買い取ってもらえるもののその後エンドユーザである消費者に手に取ってもらえなければ、返品されて戻ってきます。

出版社によっては、返品された分の返金をするために新刊を出してとりあえず目の前のキャッシュを稼ぐという自転車操業となっている企業も少なくありません。

今回の事例は、そんな出版業界でビジネス書をメインで取り扱う企業(B社)の事例となります。

下の図表7を見ると、一部の大ヒットと呼ばれるような3ヶ月間で2万冊を超える実売数を出す書籍を除いて、3ヶ月間の実売数と3年間の実売数には相関があることが分かります。

売上推移の傾向を分析する

図表7 発売後3 ヶ月間と3年間の書籍実売数の相関性

これはビジネスモデルにも起因しますが、ビジネス書においては、毎週のように新刊が出てくるため、3ヶ月で棚落ちする傾向が強く、それ故各出版社は3ヶ月でどれだけ売りを伸ばせるのか、を一つの指標としています。それ故、3ヶ月の売上で将来売上が決まってくる、と言っても過言ではなく、実際にB社においてもそのような傾向が出ていることが分かります。

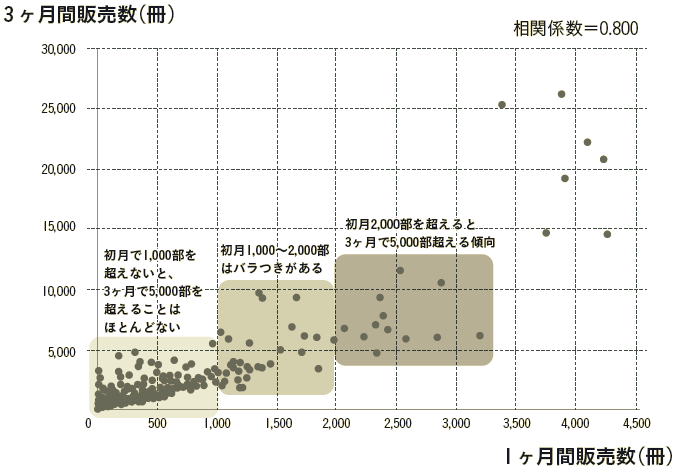

更に短期間での相関性を見てみましょう。下の図は、発売後1ヶ月間と3ヶ月間の書籍実売数をプロットしたグラフになりますが、こちらも相関係数が0.8と強い正の相関があることが分かります。

図表8 発売後1 ヶ月間と3 ヶ月間の書籍実売数の相関性

要は、1ヶ月間の売上が分かれば、その後の3ヶ月間の売上も分かり、生涯売上も予測がつく、というのがB社の大きな特徴でした。(あくまでB社の特徴であり、出版社が全てそうであるとは限りません。)

ちなみに、各図表のタイトルにある「実売数」というのは、書店で実際に消費者が購入した数になります。

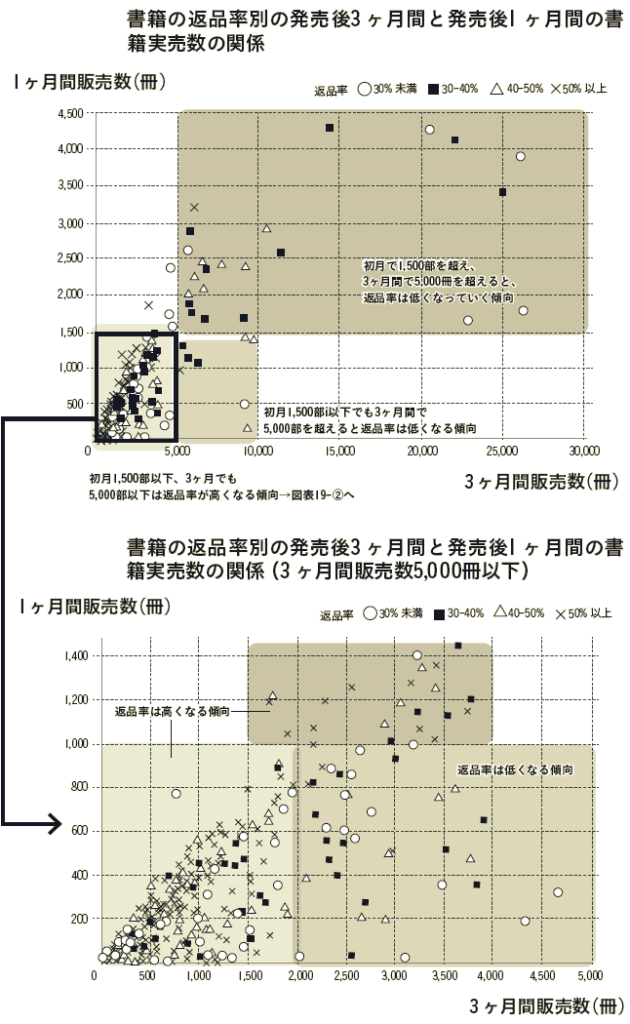

更に発売後1ヶ月間と3ヶ月間の書籍実売数を、返品率別にプロットしたのが図表9下の図になります。

図表9

先ほどお伝えしたように、出版ビジネスは、一度取次や書店に送品しても返品されるビジネスモデルとなっています。返品率は30%〜40%とも言われています。下手すれば半数近くが返ってきてしまい、在庫として残ってしまうのです。しかもアパレルや雑貨等、他の物販ビジネスと異なり、値下げも難しい業態です。従って、返品率を下げるということが経営上、とても重要な指標となります。

上の図表9を確認すると、1ヶ月間の実売数と3ヶ月間の実売数より、返品率が大きく異なることが分かります。初版と言われる、発売時に制作・印刷した部数を出来る限り売り切る、ということはもちろんなのですが、それ以上に売れないものを重版しない、あるいは重版部数を抑えていくということが重要となってきます。

もちろんその一方で、売れる書籍はしっかり重版することが大切です。(重版とは、一度出版した書籍を、再度印刷出版することです。他の業態で言うところの追加発注に当ります)この重版の判断および各書籍をどの書店に対して営業していくのかが、出版した書籍当りの利益額(利益率)、消化率を最大化するために必要な施策となるのです。

商品ごとに営業先を見極める

これらの結果より、B社においては、下の図のような営業方針を立てています。

書籍の1 ヶ月間実売数と3 ヶ月間実売数の傾向別営業方針

積極販売ゾーン:更なる売り伸ばしを目指し、重版含めてB社として積極的に営業していく書籍

重版見極めゾーン:1ヶ月間の売上では判断がつかず、売上進捗を定点観測することで、重版して積極販売していくのか、重版はせず売り切りを目指すのか見極めながら営業する書籍

売り切りゾーン:重版はせず初版部数を売り切ることを目指す書籍

売れないゾーン:在庫として余る可能性の高い書籍

このようにB社においては、出版された書籍をいかにして売り伸ばし、かつ無駄な重版を防ぎ消化率を高めていくのか、過去の売れ方の傾向を分析することで方針を定めて具体的な営業施策に落し込んでいます。

今までは単純に都心の大型店舗を中心に、新刊やヒット書籍を営業していたのすが、データ分析をきっかけに、全体の方向性を掴んだ上で、下の図表10のような書籍別×書店別の実売数と在庫数のデータを確認しながら、書籍ごとに営業先である書店を定めてアプローチをかけるOne-to-oneでの営業スタイルへと切り替えていっています。

図表10 書籍別× 書店別の実売数と在庫数のデータ活用イメージ

\ データ活用のお悩み KUROCOにご相談ください! /